Bei der ganzen Diskussion um Ratings und Ratingagenturen, um Staatsanleihen und Staatsschulden, um Zinsen und Risikoaufschläge vergisst man nur allzu oft den Blick für die realen Zusammenhänge. Wenn Sätze fallen, wie

Können sich Präsident Obama und die Republikaner nicht bald auf eine Erhöhung der Schuldengrenze einigen, droht gewaltiges Ungemach an den Märkten. Noch bleibt Zeit, den Sturz über die Klippen zu vermeiden.

Noch bleibt Zeit, den Sturz über die Klippen zu vermeiden. Aber insgesamt ist das Bild trübe: Die Europäer arbeiten sich im zweiten Jahr an der Staatsschuldenkrise ab, die Amerikaner, von politischen Interessen und ideologischen Positionen getrieben, steuern hart darauf zu.

Quelle: FAZ

Grundsätzlich wird einfach nicht verstanden, worum es geht. Wenn Ratingagenturen und die Chinesen den USA mit einer Herabstufung der Bonitätsnote drohen, hat das rein gar nichts zu bedeuten. Warum sollte es auch? Allein schon der Widerspruch, dass die Bestnote erhalten bliebe, wenn die USA ihre Verschuldung erhöhen, zeigt wie absurd das ganze Ratinggetue in Wirklichkeit ist.

Wenn die USA im August zahlungsunfähig werden sollten, droht eben kein Ungemach an den Märkten ich komme gleich darauf zu sprechen, warum das so ist – sondern ein Ungemach für die Amerikaner im Staatsdienst, in der Verwaltung, die darauf angewiesen sind, dass Washington ihre Löhne zahlt. In einzelnen Bundesstaaten ist dieses Ungemach schon Realität.

Komischerweise scheinen sich Bonitätsexperten hierzulande aber gar nicht dafür zu interessieren. Sie glauben, die Frage erörtern zu müssen, ob es die Amerikaner schaffen, die Finanzmärkte zu beruhigen oder nicht. Die Ratingagenturen drohen schon seit einigen Monaten mit einer Herabstufung der US-Bonität. Die nennen diese Vorstufe review for possible downgrade. An dieser Stelle dürfen sie ruhig mit dem Kopf schütteln. Doch, oh Schreck, was passiert denn nun? Steigen die Risikoaufschläge für zehnjährige Bonds, weil Gläubiger fürchten müssen, dass ihre Investments in Gefahr geraten?

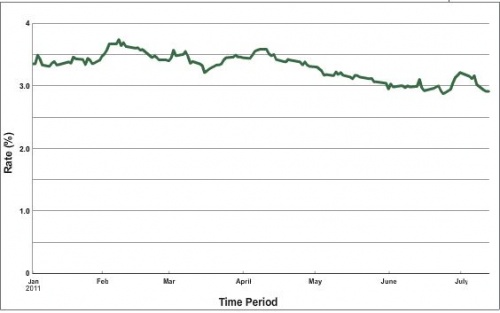

Nein, ein Blick auf die Treasury Rates zeigt das genaue Gegenteil.

Quelle: US-Finanzministerium

Im Langzeittrend sinken die Renditen, egal wie hoch die Verschuldung auch steigt. Scheinbar vertrauen die Marktteilnehmer uneingeschränkt der Bonität der USA. In der öffentlichen Diskussion wird dieser Widerspruch aber gar nicht thematisiert. Es wird sogar darüber hinweggeschrieben, dass die Amerikaner ihr Defizit erhöhen sollen, um das Toprating zu behalten, während die europäischen Schwachländer Sparauflagen akzeptieren müssen.

Kurzum: Sowohl die Erhöhung wie auch die Reduzierung des Defizits ist für Ratingagenturen ein Kriterium für Bonität.

Während man das Zinsniveau für griechische Anleihen es liegt im Augenblick jenseits der 20 Prozentmarke als richtigen Preis für das Anlagerisiko bewertet, tut sich bei den Amerikanern diesbezüglich nichts und keiner stört sich daran. Wer nun aber die fiktive Ratingwelt verlässt, dem wird auch sehr schnell klar, warum das so ist. Zum einen werden die Amerikaner ihren Gläubigern die geliehenen Dollars zu jeder Zeit zurückzahlen können, weil es ihre Währung ist und kein anderer außer sie selber darüber bestimmen können. Zum anderen haben es die Bewohner des Mondes oder eines anderen beliebigen Himmelskörpers noch nicht geschafft, Anleihen auszugeben, in die Gläubiger dieser Welt investieren könnten.

Es stellt sich einmal mehr die Frage, welche Alternative das Kapital denn hätte, wenn die Bonität von Staaten durch Analystenspinner in Ratingagenturen in Zweifel gezogen würde. Das Kapital selber weiß, und das sieht man mit Blick auf die USA, dass das Ratingspiel auf Dauer nicht aufgehen kann. Da hilft auch der Glaube an Staatspleiten nicht. Staaten sind immer die besseren Schuldner. Erstens, weil sie keines natürlichen Todes sterben, in der Regel also ewig leben und Zinsen zahlen können und zweitens, weil sie das unverschämte Recht besitzen, ihre Einnahmen per Gesetz selbst festzulegen. Kein Unternehmen und kein Mensch kann das.

Nur warum funktioniert der Spuk in Europa? Weil Europa schwach ist. Seit zwei Jahren sehen wir eine spektakuläre Wende nach der anderen. Mal ist man für Hilfen, dann wieder dagegen. Mal ist man für Sanktionen, dann wieder dagegen. Mal ist man für gemeinsame Bonds, dann wieder dagegen oder auf einmal für einen Schuldenschnitt. Nur zwei Dinge bleiben konstant und das ist zum einen der feste Glaube daran, das Vertrauen der Finanzmärkte zurückgewinnen zu müssen und zum anderen die Bereitschaft, unkoordiniert und unüberlegt Geld für den Erhalt dieses Glaubens zu bezahlen. Wenn die eingeschlagene Politik scheitert, wie an dem ersten Sparprogramm für Griechenland zu sehen war, wird sich das nicht eingestanden, sondern die Erhöhung der Dosis für die richtige Therapie gehalten.

Europa krankt an der inneren Uneinheitlichkeit. Georg Schramm hat das in seiner Rolle als Oberstleutnant Sanftleben einmal treffend erklärt:

Für einen Entlastungsangriff bei Abnutzungskrieg fehlt uns das Waffenarsenal und die Munition und die geeigneten technischen Mittel. Wir haben aufgerüstet im militärischen Bereich, intelligente Wirkmittel gibts bei der Artillerie, in der Finanzwaffentechnik leider nicht. Unsere Kommandeure sind verzweifelt, jede Woche wird eine Verteidigungslinie nach der anderen geräumt, rein defensive Strategie, muss man sagen und wenn man alles zusammenfasst, es wird so kommen, dass wir keine Chance haben. Der Gegner beherrscht das Schlachtfeld. Er hat das Gesetz des Handelns. Unsere Finanzkommandeure agieren nicht mehr, sie reagieren nur noch.

Quelle: Georg Schramm, in: Neues aus der Anstalt, 11.05.2010

Amerika hingegen stürzt nicht von der Klippe, wie oben behauptet wird. Warum auch. Es gibt keinen objektiven Grund dafür. Vorhin hat das amerikanische Schatzamt eine 30-jährige Anleihe im Wert von 13 Mrd. US-Dollar mit einer Rendite von knapp über 4 Prozent erfolgreich am Kapitalmarkt platziert (Quellen: TreasuryDirect und Finanznachrichten). Was ist nun mit den Zweifeln an der Bonität?

Es kann keine geben, sofern die Hoheit über die eigene Währung besteht und auch genutzt wird. Hätte Europa von Anfang an mit der Ausgabe eigener Anleihen auf die Angriffe des Finanzmarktes reagiert, bestünden gar keine Ziele mehr, auf die sich die Akteure hätten einschießen können. So aber werden die Einzelstaaten der Union nacheinander an die Wand gefahren und gegeneinander ausgespielt. Und die deutschen Finanzgenies feiern sich auch noch dafür, die Bonitätsunterschiede innerhalb der Eurozone für ein gutes Zinsgeschäft mit der eigenen Währung nutzen zu können.

So leiht sich der Bund für einen Zinssatz von etwa 2 Prozent Geld in der eigenen Währung bei den Banken – die sich das Geld, das ihnen nachweislich nicht gehört, bei der Zentralbank noch günstiger besorgen können – und verleiht es wiederum für 5 Prozent an Griechenland weiter, denen die Währung aber auch gehört. Anschließend stellt sich der Bundesfinanzminister hin und zieht die Kreditwürdigkeit Griechenlands in Zweifel, sagt also, dass das Zinsgeschäft nicht aufgehen kann, weil weiterhin ein Zahlungsausfall droht. Wer hat nun gewonnen?

Die, denen die Währung gehört oder die, die sie sich nur günstig bei der Zentralbank ausgeliehen haben und davon profitieren, dass Deutschland so ein guter Schuldner ist und brav auch dann noch Steuergelder für die Zinsen aus den zusätzlichen Schulden in seiner Währung an die Banken zahlt, wenn Griechenland als vermeintlich schlechter Schuldner bereits ausgefallen ist?

Denken sie mal darüber nach, wenn der Gürtel schon wieder drückt.

JULI

Über den Autor:

André Tautenhahn (tau), Diplom-Sozialwissenschaftler und Freiberuflicher Journalist. Seit 2015 Teil der NachDenkSeiten-Redaktion (Kürzel: AT) und dort mit anderen Mitarbeitern für die Zusammenstellung der Hinweise des Tages zuständig. Außerdem gehört er zum Redaktionsteam des Oppermann-Verlages in Rodenberg und schreibt für regionale Blätter in Wunstorf, Neustadt am Rübenberge und im Landkreis Schaumburg.